撰文:shanni

1. 什么是稳定币?

稳定币 (Stablecoin) 是加密货币 (Cryptocurrency) 的其中一种类型。由于依靠算法或权益证明等产生的虚拟货币容易受到波动,同时缺乏价值储存的功能使之无法替代中心化货币,因此加密货币只被视为投机资产。稳定币的核心想法是要打造一种底层分散式账本,但维持货币稳定价值的机制。

Wikipedia. 稳定币[EB/OL]. [2024.2.28]

加密货币的波动性,无论是长期还是短期,都使得这些货币大多被视为一种投机性投资。由更传统的投资支持的稳定币给市场对其价格的更大信心。因此,稳定币通常是加密货币的机构和零售用户进行金融决策时的首选选项。

2. 稳定币的功能

价格波动使比特币对日常使用来说过于不稳定。我们需要一种去中心化但价值不变的数字资产。市场需要一种可以用作货币价值储存的资产,用于进入和退出(上下坡道)去中心化金融生态系统。这种资产还需要充当交换媒介——其价值应随时间保持稳定。理想情况下,数字资产应具有低通货膨胀以保持其购买力。

作为一种价值稳定的数字货币,稳定币为加密货币市场提供了价值尺度和避险工具。在价格波动剧烈的市场中,稳定币可以作为一种价值锚定,帮助投资者规避风险。有了价值较为稳定的稳定币,价格不稳定的加密货币便获得了相互交换的支点,使得 DeFi 中各种资产间的兑换更加便捷。因此,稳定币具有一定的价值尺度功能。

而对于交易者来说,可以在下跌行情中把具有风险的数字资产转换成稳定币,从而达成避险作用,而无需离开整个加密货币生态。

3. 稳定币的分类

根据稳定机制的不同,目前市场上常见的稳定币可以大致分为四类:

-

法币储备抵押型稳定币。如 USDC,USDT,也包括交易所发行的稳定币,例如 BUSD。

-

数字资产储备抵押型稳定币。比如 MakerDAO 的 DAI 和 Synthetix 的 sUSD。

-

算法型稳定币。如 LUNA,AMPL,Frax。

-

商品支持的稳定币。(由于目前方案较少,这里不做过多介绍)

3.1 法币储备抵押型稳定币

其中,法币储备抵押型稳定币是最为流行的一种。这种稳定币一般由某个中心化的组织发行管理,且有现实中的金融资产如现金美元作为价值背书。这种中心化稳定币具有「锚定」属性的加密 Token,其目标是锚定某一链下资产,并与其保持相同的价值,为了保持价格稳定,中心化稳定币由链下资产做抵押,如发行一个 USDT,Tether 公司会准备一美元的储备保证金,为实现稳定币价值和支持资产数量挂钩,中心化发行人通常会聘请独立的会计师事务所或审计机构定期对托管账户中的支持资产进行验证。由于有着现实资产作为价值支撑,此类稳定币的价格变动一般仅受短期供求影响,且一般波动较少。

但是由于此类稳定币中心化程度较高,发行方在资产透明公开上也存在一定问题。比如说,虽然 USDT 发行方泰达公司,宣称对于旗下的 USDT 具有 100% 美元资产储备,但仍然长期被人指责为不透明的「无抵押印钞机」。

3.2 数字资产储备抵押型稳定币

数字资产储备抵押型稳定币则是通过在智能合约上质押诸如 BTC、ETH 之类的数字资产(往往是超额抵押),从而发行的锚定法币价格的数字货币。这一模式的代表有以太坊上由 Maker 所发行的 DAI 等。

这种超额抵押稳定币可以理解为通过一系列算法以及代码设计的智能合约生成,超额抵押稳定币不会凭空产生出价值,因为超额抵押稳定币通常是通过锁定一定的资产铸造出来的,如需要取回锁定的资产则需要销毁相应的超额抵押稳定币。

3.3 算法型稳定币

算法型稳定币在机制上则较为特殊,此类稳定币没有任何价值支撑,而是通过算法调节供需关系从而保持自身价格稳定,这一过程与现实世界中的中央银行有些类似。

这一模式的典型例子是 2018 年推出的 AMPL,该币种也是算法稳定币的鼻祖。算法稳定币一般通过公开市场操作、 Rebasing、发行二级代币等方式,控制稳定币的供给。由于没有其他价值基础,仅依靠自身共识支撑,算法稳定币对于投机行为造成的价格波动抵抗能力很小。

下面为 DAI 的部分实现,本质上是一个 ERC 20 token。

// --- ERC20 Data ---

string public constant name = "Dai Stablecoin";

string public constant symbol = "DAI";

string public constant version = "1";

uint8 public constant decimals = 18;

uint256 public totalSupply;

mapping (address => uint) public balanceOf;

mapping (address => mapping (address => uint)) public allowance;

mapping (address => uint) public nonces;

event Approval(address indexed src, address indexed guy, uint wad);

event Transfer(address indexed src, address indexed dst, uint wad);

创建新的稳定币

function mint(address usr, uint wad) external auth {

balanceOf[usr] = add(balanceOf[usr], wad);

totalSupply = add(totalSupply, wad);

emit Transfer(address(0), usr, wad);

}

稳定币销毁的功能实现

function burn(address usr, uint wad) external {

require(balanceOf[usr] >= wad, "Dai/insufficient-balance");

if (usr != msg.sender && allowance[usr][msg.sender] != uint(-1)) {

require(allowance[usr][msg.sender] >= wad, "Dai/insufficient-allowance");

allowance[usr][msg.sender] = sub(allowance[usr][msg.sender], wad);

}

balanceOf[usr] = sub(balanceOf[usr], wad);

totalSupply = sub(totalSupply, wad);

emit Transfer(usr, address(0), wad);

}

4. 稳定币的机制

4.1 中心化稳定币机制

资产支持 (Asset-Backed):中心化稳定币如 USDC 和 USDT 的价值主要通过与美元等法定货 1:1 挂钩来维持。这意味着每发行一个稳定币,相应的一美元(或等值资产)将被存储作为支持。这些支持资产通常由第三方存管机构持有。

发行和赎回 (Issuance and Redemption):用户可以通过将美元存入稳定币的发行机构来获得相等数量的 USDC 或 USDT。同样,用户也可以将这些稳定币赎回为等值的美元。这个过程保证了稳定币的供应与其支持的法定货币保持一致。

合规和监管 (Compliance and Regulation):作为中心化的金融产品,USDC 和 USDT 的发行机构必须遵守相关的金融法规和合规要求。这包括反洗钱(AML)和了解你的客户(KYC)政策的执行。

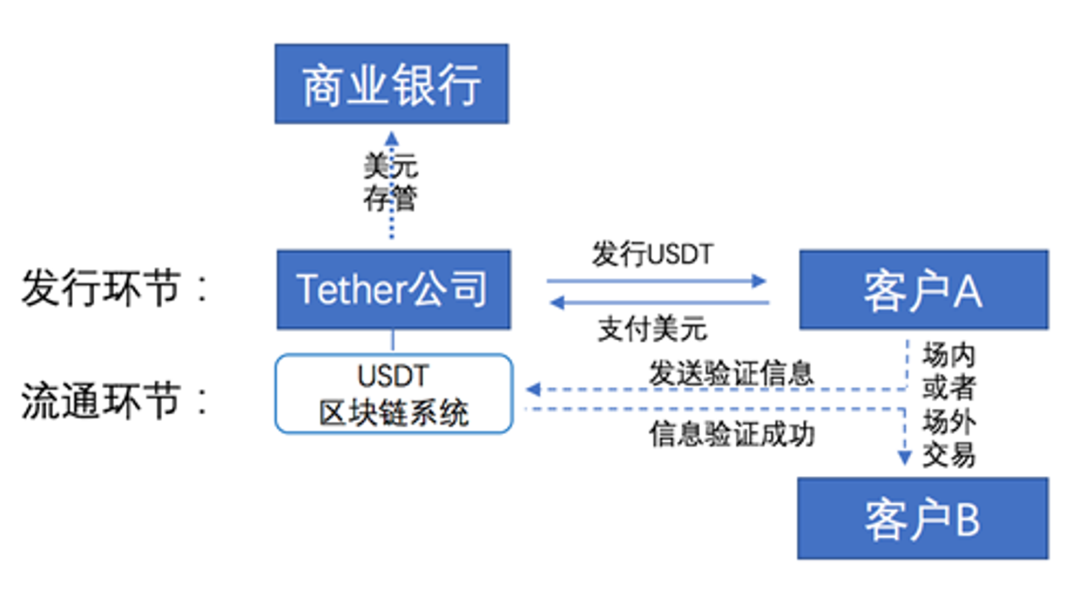

图 1:USDT 发行与流通示意图

来源:稳定币的「稳定」与「不稳定」,作者:柯达

在链下型稳定币发行与流通机制中,存在发行公司、客户与存管银行三方主体。以 USDT 为例,从图上可见,客户向 Tether 公司的银行账户汇入一定数量的美元, Tether 公司在确认收到相应资金后,会从 Tether 公司的核心钱包向由该公司提供、属于该客户所有的 Tether 钱包转入与美元数量等同的 USDT,此环节即为 USDT 的发行。在货币调控层面,Tether 公司自身无法通过日常的发行与赎回行为实现对 USDT 的价格进行干预,也不存在外部关联机构对 USDT 的价格操控。柯达. 稳定币的「稳定」与「不稳定」[J]. 法律与新金融,2018,(35).

现阶段在不同的国家,推出了锚定本国法币的稳定币比如新加坡元, XSGD 是由 Zilliqa 和 Xfers 联合推出的稳定币,锚定新加坡元(SGD)。e-CNY 是由中国人民银行发行的数字版人民币,可以视为一种国家支持的稳定币,由中央银行数字货币(CBDC)推出。欧元稳定币,EURS 由 STASIS 发行,是锚定欧元的稳定币。虽然市场上还没有主流的英镑稳定币,但 GBPT 等项目正在探索这一领域。CADT 是锚定加拿大元的稳定币。

4.2 超额抵押稳定币机制

对于超额抵押(Overcollateralized Loans)型稳定币而言,如 Maker Protocol,稳定币机制大致有以下:

创建和销毁机制 (Minting and Burning Mechanism):Dai 是通过 MakerDAO 的智能合约中的超额抵押贷款和还款过程创建和销毁的。用户将接受的抵押品类型(如以太币)存入合约,可以根据其抵押品的价值铸造新的 Dai 作为贷款。

为了衡量抵押品和借出的稳定币的关系,我们引入了一个抵押率的概念。

抵押率 (Collateralization Ratio):任何时候抵押品的美元价值除以借出的 Dai 数量是贷款的「抵押率」。这是根据一组去中心化预言机定期向合约报告的抵押资产单位的美元价格计算的。每种贷款类型都有一个固定的最低抵押率,通常在 110%-200% 的范围内。

至于质押货币价值变动,引起抵押率的波动,当抵押率低于规定的最低抵押率时,通常会进入到清算阶段。

清算机制 (Liquidation Mechanism):如果贷款的抵押率低于最低比率,任何人都可以调用合约的某个功能,导致部分抵押品在去中心化交易所上被卖出以换取 Dai,然后用这些 Dai 偿还债务并支付给调用该功能的账户奖励。

利息和还款 (Interest Rates and Repayment):贷款及其累积的利息还清后,归还的 Dai 会自动销毁,抵押品可供提取。这样,Dai 的美元价值可以说是由 MakerDAO 智能合约持有的底层抵押品的美元价值支持的。

控制 Dai 的价值:通过控制接受的抵押品类型、最低抵押率和借贷或存储 Dai 的利率,MakerDAO 能够控制流通中的 Dai 数量,从而控制其价值。

治理和 MKR 代币 (MKR Token as a Recapitalization Resource):提出和实施此类变量更改的权力通过代码授予 MKR 代币的持有者。治理代币的所有者可以按照他们持有的代币数量等比例投票表决提议的修改。MKR 代币还作为对 MakerDAO 系统的投资。借款人支付的额外利息用于从市场上购买 MKR 代币并销毁它们,永久地将它们从流通中移除。这一机制旨在使 MKR 与借贷 DAI 的收入相关联而变得通货紧缩。

这种机制确保了 DAI 作为稳定币的稳定性,同时通过去中心化的方式维护其价值。

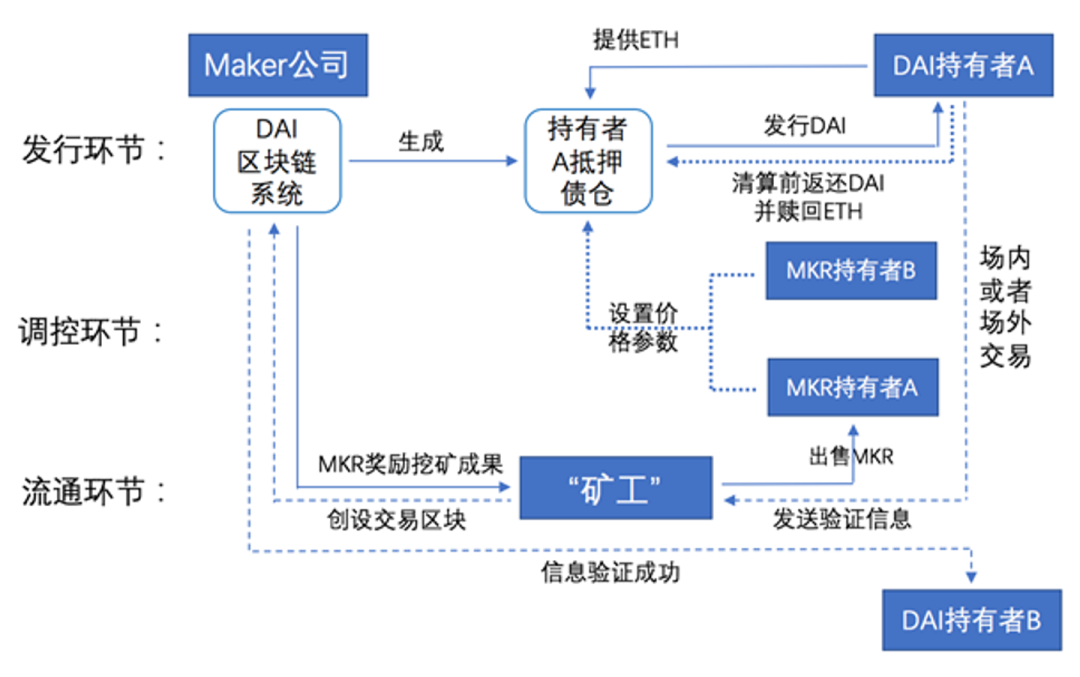

图 2:DAI 发行、流通与调控示意图

来源:稳定币的「稳定」与「不稳定」,作者:柯达

如上图,在 DAI 等链上型稳定币的发行、流通与调控机制中,主要涉及两类参与者:客户和「关联代币」(如 MKR)的持有者。具体过程是,客户首先将以太币(ETH)存入由 MakerDAO 专为其设立的「抵押债仓」(CDP),该仓库在确认 ETH 数量后将其锁定,并基于一个低于 ETH 市值的比例发行相应数量的 DAI 至客户的数字钱包。如果客户想要赎回其抵押的 ETH,需要将相应数量的 DAI 返回至抵押债仓并支付所需的「稳定费用」,之后,债仓将销毁回收的 DAI 并释放抵押的 ETH。在这个系统中,MKR 代币的持有者通过投票决定诸如抵押率、清算率和稳定费用等关键经济参数,这些决策影响着客户发行或赎回 DAI 的成本和激励,进而对 DAI 的市场价值产生影响。当 ETH 市价下跌触发预设的清算率,而相关 DAI 债务未能及时清偿时,系统会自动启动强制拍卖流程,以内部拍卖的方式处理抵押在债仓中的 ETH。

小结

比特币等早期数字货币是基于对法币国家信用的疑虑而生,力求实现货币发行的公开、民主与稳定性。然而大多数早期数字货币由于缺乏内在价值等因素,价格波动剧烈,在此背景下,以稳定货币价格为目标的稳定币开始出现。

相较于比特币等早期数字货币,锚定法定货币的链下型稳定币价格最为稳定,锚定其他数字货币的链上型稳定币次之,而无内在价值、仅由私人进行货币调控的算法型稳定币价格波动性最强。稳定币在实现价格稳定的过程中,又滋生了信用风险与「信任」风险,其陷入了「脱离法定货币」与「实现价格稳定」无法兼得的逻辑困境。稳定币多中心化甚至完全中心化的运行机制,实质上已经违背了私人数字货币发行的初衷。

很多区块链乐观主义者认为未来大部分的线下实物资产均会被 token 化,成为区块链上的数字资产,每个数字资产可以被分割为一定数量的通证在全世界范围内进行流通,这将极大地促进资源的优化配置;而在线下资产被通证化的同时,需要一种价格稳定的数字货币,通过智能合约实现数字货币与通证的「货银对付」,有效履行交易媒介、价值尺度与价值贮藏等货币职能。

笔者看来,作为一个金融属性的基础设施,作为普通人我们可以关注于去中心化稳定币的机会。目前做为超抵押稳定币而言,有很多家运行了多年的机制,如 MakerDAO、DAI、sDAI、Aave、GHO、PRISMA 等. 未来也许我们也会发现更好的稳定币方案。

- 04月28日 17:33

- 火币HTX第26期新币挖矿将于今晚20时上线,锁仓$HTX瓜分77,000 PBUX奖励

- 04月28日 17:24

- Stargate V2提案已获得社区投票通过,将引入交易批处理和动态信用分配

- 04月28日 17:23

- Whales Market上线基于OP Stack的L2网络Mode积分交易

- 04月28日 16:50

- Wintermute前将1.5万枚ETH转入Coinbase,约合4965 万美元

- 04月28日 16:42

- 沃尔玛推出区块链电子发票

-

- VC 社区大论战:a16z CTO 批评 MEME 币近似赌场,社区却乐在其中

2024.04.25

-

- Four Pillars 研报 :IO.NET 如何带来更好的共享经济?

2024.04.25

-

- 从旁氏三盘理论看 MEME 币崛起

2024.04.25

-

- 何一致美国法官信件全文:一个更真实的赵长鹏是怎样的?

2024.04.25

-

- 与贝莱德合作,价格接近翻倍,Hedera 有何过人之处?

2024.04.24

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动 分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@LXDAO_Official

@LXDAO_Official 精选解读

精选解读

扫码关注公众号

扫码关注公众号