撰文:Morty

据 DeFiLlama 数据显示,Arbitrum 的总锁定价值(TVL)在 Layer2 中位列第一,为 10 亿美金。当然,如此优秀数据的要归功于 Arbitrum 上的王牌协议 GMX。

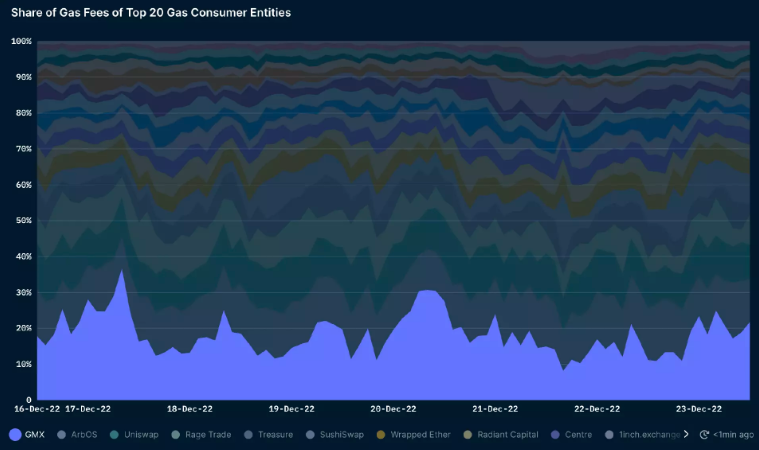

当前,GMX 的总锁定价值(TVL)为 4.15 亿美元。而据 Nansen 的 Gas Tracker 数据显示,在 Gas 消耗中 GMX 稳稳占据第一名。因此,Arbitrum 也出现了一个有趣的现象——DeFi 创新爆发式出现,大多数 DeFi 创新集中围绕 GMX 展开。

接下来,本文将挑选部署在 Arbitrum 上的 9 个富有潜力的 DeFi 协议,进行分解。

TVL 10M 以上

Dopex

Dopex 是一个去中心化欧式期权协议,它在产品设计中,期望最大限度地提高流动性,最大限度地减少期权卖方的损失,并最大限度地提高期权买方的收益。它是通过流动性贡献参与者被动提供流动性收益的。

为了实现这一目标,Dopex 架构出了 Single Staking Option Vaults(SSOV)和 Straddles 两个产品。

基于 SSOV,用户拥有三个选择,购买看涨/看跌期权,或者为期权 Vaults 提供流动性,向购买期权的人收取费用。

而 Straddles 的功能允许用户从波动中获利,也就是说用户在上涨和下跌中都可以获利,或者用户可以为 Straddles 提供流动性,收取费用。

在 Dopex 产品生态中,存在两种 Token,分别为 DPX 和 rDPX。

DPX 是有限供应的治理代币,它通过流动池、库和包管账户中积累费用和收入。另外,Dopex 采用了 veToken 治理模型。

rDPX 是给补偿期权卖方损失的回扣代币。它可用于铸造合成资产,如指数基金和股票等。

目前,Dopex 的总锁定价值(TVL)为 2200 万美元,Token 市值为 5600 万美元,目前官方宣布即将部署在 Polygon 上。

Camelot

Camelot 是一个构建在 Arbitrum 上的专注于长尾资产交易的去中心化交易所。

为了实现长尾资产的充足流动性,Camelot 推出了一个名为 Nitro Pools 的产品。Nitro Pools 允许其他合作协议通过 spNFTs 设置一些参数,如最小 LP 金额、时间锁或白名单等等,选择性地为 LP 分配奖励。也就是说,符合条件的 LP 们可以获得更高的奖励。

Camelot 的另外一个功能是:在每对交易的基础上利用动态和定向交换收取费用。例如,设置 0.01%的买入手续费,2%的退出手续费。这将有助于稳定在极端事件下的波动率。动态费用允许实施基于个别货币对波动的系统。Camelot 的此项产品设计对于其他合作协议颇为友好。

另外需要注意的是,Camelot 的原生代币 Grail 和 xGrail 的转换机制也比较特殊。xGrail 是生息资产,可以获得协议分红和加速挖矿速度,但它不能交易和转让。xGrail 持有者想要退出,则需要等待最少 15 天(2 xGrail:1 Grail 兑换),最多 6 个月(1 xGrail:1 Grail 兑换)的退出期。

目前,Camelot 的总锁定价值(TVL)为 1700 万美元。

链接: https://app.camelot.exchange/

Rage Trade

Rage Trade 期望架构出最具流动性的 ETH Perp 和 Arbitrum 上最高收益的稳定币农场。

ETH perp 由 Uniswap v3 驱动,通过将 Omnichain 循环流动性注入 80-20 金库,从而为用户提供 10 倍杠杆的永续合约服务。80-20 金库是 Rage 服务的流动性源头,用户可以通过存入 TriCrypto LP Token、ETH、USDC 来为金库提供流动性,其中 80%的资金将会存入 Curve、GMX、Sushi 这样的协议中捕获费用,20%的资金为 Rage Trade 提供流动性。

Delta Neutral Vault 稳定币农场会以中性策略为 GMX 提供流动性,从而获得由 GMX 提供的 ETH 奖励。同时,Vault 还会在 Aave + Uniswap 上执行对冲策略,为用户提供无风险稳定币收益池和低风险稳定币收益池。

目前,Rage Trade 的总锁定价值(TVL)为 1350 万美元,目前该协议还没有发布 Token。

PlutusDAO

PlutusDAO 是 Arbitrum 上的治理聚合器,类似于 Convex 之于 Curve,期望通过参与其他协议的 ve 治理来捕获价值。如今,PlutusDAO 已经和 GMX、Dopex、Jones、Sperax 达成了合作。

在产品设计中,PlutusDAO 构造了两种资产,分别为 plsAssets 和 plvAssets。

plsAssets 与治理聚合、最大化流动性和用户的奖励有关,用户将资产(Jones、DPX、SPA)存入 PlutusDAO,PlutusDAO 将这些资产永久锁定为 veToken,以 plsToken 的形式返还给用户。

plvAssets 是为方便用户使用和最大化奖励而建立的金库产品,也为其他协议提供了可组合性,用户可以将 GLP 存入金库,转换成 plvGLP,plvGLP 可以获得金库的 ETH 复利奖励和 PlutusDAO 原生 Token 奖励。

目前,PlutusDAO 的总锁定价值(TVL)为 1100 万美元,Token 市值为 290 万美元。

TVL 10M 以下

Jones DAO

Jones DAO 是一个收益率、策略和流动性协议,它的特点是可以帮助用户一键访问机构级 DeFi 策略。

Jones DAO 主要面向的是以下三类用户:

1、不想主动管理其策略或想采用专业 DAO 策略师的策略的用户;

2、希望不锁定资产,而是保持存款流动性的用户;

3、想在没有国库管理专家的情况下赚取额外收益的 DeFi 协议;

在存入资产后,Jones DAO 将会为用户提供一个 jAssets,用户还可以用 jAssets 在其他协议中赚取额外收益。

目前 Jones DAO 的总锁定价值(TVL)为 374 万美元,Token 市值为 736 万美元。

链接: https://app.jonesdao.io/vaults

UMAMI

Umami 是“Arbitrum 上的 Yearn”,在 V1 失败之后,Umami 发布了 V2 产品。在 V1 版本中,Umami 以 GMX 为底层,通过参与 GLP 的稳定币部分来为用户的 USDC 捕获 20%左右的收益,但最终结果是它在 ETH 的巨大波动中失败了。不过协议赔偿了用户的所有损失。

如今,用户可以通过质押 Umami Token 获得协议收入的 50%分红,以 WETH 的形式支付,年化利率为 2.7%左右。(目前这些收益都由协议国库所拥有的资金产生)

12 月 9 日,Umami 发布了 GLP Vaults V2 回测数据,数据显示 Vault:

最终策略的年化回报率:26.67%

基准策略的年化回报率:11.8%

最坏情况下的损失:-4.55%(包括交易员 PnL)

平均最大 Delta 风险:-1.29%(标准差 2.10%)

当下,Umami 还没有正式推出协议的新产品。不过,Umami 确认将会在今年 Q4 推出 DeFi Yield Vaults 产品,为用户提供 USDC、BTC 和 ETH 收益服务。

值得注意的是,USDC 发行商 Circle 也是 Umami 的合作伙伴。目前,Umami Token 市值为 2300 万美元。

GMD Protocol

GMD Protocol 是一个建立在 Arbitrum 上的收益率优化和聚合的平台,它的产品基于 GMX 和 GLP 设计,允许用户将 WBTC、WETH、USDC 存入单币 Staking 保险库,同时用这些资产购买 GLP,再将基于专业策略运行的 GLP 收益分配给质押者。

其优势在于消除了用户直接购买 GLP 时所需面临的无常损失,以及在抵押至 Staking 池之后,用户将收获 gmdToken 的凭证,并参与其他 DeFi 操作。

GMD 是 GMD Protocol 的原生 Token。GMD 质押者在承担 GLP 无常损失风险的同时,也会从 GMX 交易者的损失中获益。同时,GMD 质押者也将获得一部分比例的单币 Staking 保险库分配存款人的利润。

另外,GMD Protocol 生态中还存在另外一种 Token,名为 esGMD。esGMD 将被用于 GMD Protocol 与其他协议进行合作时 OTC 交换的 Token,用 esGMD 交换得来的 Token 都会回馈给 GMD 质押者。esGMD 质押者也将获得协议收入分红,且比例更高。

另外,在协议的未来规划中,esGMD 可能会作为奖励分配给单币 Staking 保险的存款人,或者被用来参与贿赂治理。如果想要将 esGMD 转化为 GMD,需要等待一年的时间。

目前,GMD Protocol 的总锁定价值(TVL)为 301 万美元,Token 市值为 341 万美元。

Sperax USD

SperaxUSD 是一个 100%足额抵押的稳定币协议,抵押生成的稳定币名为 USDs。USDs 可以由 USDC、FRAX、DAI 抵押生成,它之于这些稳定币的竞争力在于更高的收益率。而抵押的 USDC、FRAX、DAI 则会被发送至其他 DeFi 协议,以获取收益。USDs 持有者将会自动获得这些收益。

除了这些收益外,USDs 持有者还可以前往 Demeter 中进行 USDs-Token 的流动性挖矿,以获得更高的收益。赎回时,USDs 持有者需要支付 0.02%的手续费,SperaxUSD 原生 Token SPA 质押者将会收到这笔费用。SPA 在极端情况,也会被充当为 USDs 的储备。

SperaxUSD 采用了 ve 治理模型,并且协议将会定期用 25%的收益从市场上回购 SPA。

目前,SperaxUSD 的总锁定价值(TVL)为 262 万美元,Token 市值为 877 万美元。

Buffer Finance

Buffer Finance 是一个去中心化的二元期权交易平台。Buffer 的特点是操作简单,我们只需要选择执行价格、到期时间和“上涨”或“下跌”即可参与交易,方向选择正确即可。不过,Buffer 平台流动性不足,Buffer 没有可供鲸鱼操作的空间。

在 Buffer 产品生态中,存在两种 Token,分别为 BFR 和 BLP。

BFR 是实用程序和治理令牌,可累积平台产生的高达 30% 的费用。

BLP 是发行给流动性提供者的代币,可累积平台产生的高达 70% 的费用。

目前,Buffer 的总锁定价值(TVL)为 11 万美元,Token 市值为 172 万美元。

虽然 Buffer 数据一般,但从它的路线图来看,团队正在努力地推动协议发展,故而持续关注。

其他协议

SwapFish 是一个 PancakeSwap 仿盘,故在此没有分析。

Vesta Finance 同样进入过我的视线,它是超额抵押稳定币协议,但是由于它的资产支持都是波动资产,比如 gOHM、GLP 等等,故而将它忽略。

Mycelium(前 TraceDAO)也是一个去中心化永续合约交易平台,虽然它的总锁定价值也超过了 1000 万美元,但它似乎受到了 FTX 崩溃的影响,且在 12 月 15 日宣布了裁员的消息,因此便不再文章内进行详细分析。

最后

Layer2 的出现推动了更多 DeFi 创新的发展,这是由于二层的 Gas 费用、速度所带来的优势,并且 Layer2 的安全性由 Layer1 以太坊作保。这也是 Arbitrum DeFi 创新爆发的主要原因,另外一个主要原因是强势协议 GMX 的部署,GMX 满足了大部分链上 Trader 的需求,也催生了周边围绕 GLP 进行建设的衍生产品——这些产品就像是寄生在鲸鱼 GMX 身上的“䲟鱼”,同时“䲟鱼”们也变相推动了 GLP 流动性的增长。

不过,隐忧同样存在,GMX 的TVL占到了整个Arbitrum 生态 TVL 的近40%,未来如果随着GMX 在更多链部署,甚至学习 Dydx 自己推出应用链,都将削弱 Arbitrum 的整体势能,Arbitrum 需要有新的GMX不断涌现。

- 05月03日 22:59

- io.net第三方身份验证提供商Okta的Auth0流程遭遇问题,或将导致后端服务器连接失败

- 05月03日 22:43

- Turbos Finance 上线自动平衡仓位管理金库

- 05月03日 22:23

- 灰度今晚将1154.1枚比特币转至向Coinbase Prime,700枚BTC转至新地址

- 05月03日 22:16

- Bybit 将于5月6日上线Spectral(SPEC)现货交易

-

- 加密悲歌:金钱换不来权力,世界是一个养套杀的草台班子

2024.04.29

-

- VC 社区大论战:a16z CTO 批评 MEME 币近似赌场,社区却乐在其中

2024.04.25

-

- Four Pillars 研报 :IO.NET 如何带来更好的共享经济?

2024.04.25

-

- 从旁氏三盘理论看 MEME 币崛起

2024.04.25

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动 分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体

雨中狂睡Sleeping in the Rain

雨中狂睡Sleeping in the Rain 精选解读

精选解读

扫码关注公众号

扫码关注公众号